こんにちは! Kidoです。

さあ、前回はお金の増やす考え方を説明させて頂きましたが、今回からは実際にお金を増やしていく方法(実践)を提案していきます。

まず、なぜ私がこんなにもお金の話をするのかというと、一つに日本社会は大きく変わろうとしていて(若者にとってはよくない方向に)、今までの人と同じ生き方では損をするからです。

日本は超高齢化社会、労働人口の減少という大きな問題に直面しており、これはまじめにサラリーマンをしていても、退職金減、年金減(ないかも?)になっていくにも関わらず、今の多くのお年寄りたちを支えて行くために保険料の負担は増加していく一方となるのを意味しています。

ですので、特に私は同じ世代や、まだ若い世代に経済的に損をしてほしくないという想いが強いのです。

そのためには今までと同じではいけません。

自分の頭でしっかり考え、経済的に不利な時代に生まれた環境を脱却しなければなりません。私はその手助けをしたいのです。

世の中にはたくさんの金融商品がありますが、基本的にはハイリスク・ハイリターン、ローリスク・ローリターンです。(特化した知識、スキルがあれば別ですが……)

そこで、私が金融知識に自信の無い、またはそういった勉強が苦手という方に最も安全性重視で、お金を増やしていける方法を提案するとしますと、それは投資信託です。

その中でも積立型の投資信託(投信積立)を私は強く推奨します。

さあ、説明していきましょう!

貯金の危険性

【貯金の危険性】

前回、「お金の増やす考え方」でも少しふれましたが、貯金にも危険性があることを理解してもらいたいと思います。そうすることで今から紹介する投資信託の有益性がよりご理解頂けるはずです。

まず、あなたはなぜ銀行に貯金するのですか?

考えたことはあるでしょうか?

もちろんメリットがあるから世間の人は皆そうしてきました。

正しくは「今までは」です。

メリットとして一つは安全性です。

銀行にはペイオフという保証制度があります。もし、お金を預けている銀行が破綻した場合でもあなたの貯金は1000万円までは保証されているわけです。

ですので、もしあなたが家のタンスに貯金していた場合、火事や盗難にあった場合、保証はありませんが、銀行に貯金することで1000万円までは確実に保護されているわけです。

逆に言えば、1000万円以上は保証されないので、お金がたくさんある人は分散していくつかの銀行に貯金しないと保証されないということです。

これが銀行に貯金する安全性というメリットです。

この制度はもちろん現在も継続でありメリットであることは何も変わりません。

問題は次です。

【金利】

この金利に関して、昔はメリットがあったんです。

バブル期の銀行金利は5%もあったほどです。

単純に銀行に1000万円預けているだけで年間50万も自動的に増えてくれるわけです。ほんと良い時代ですよね。私もこんな時代に生まれたかったです。

しかし、今はどうでしょう?

銀行金利は0.01%、良くても0.1%とかです。とにかく約0%! ほとんど金利がない状態ということです。

つまり、金利というメリットがなくなった。

それくらいなら……こんな時代だし……我慢しようか……

減るわけではないし……

いや、ちょっと待ってください! 怖いのはここからです!

減るんです!

ここまでは世間的にも周知されていると思いますし、あえて言及する必要もないことかもしれません。

しかし、ここからが問題なんです。

先ほど、金利がほぼ0%なので貯金していてもお金は増えないということを確認してもらいましたね……

そう! 「増えない」 これを大前提として覚えておいてください。

では次にお金の価値について考えてみましょう!

序論にも述べたように日本は少子高齢化等、諸問題をいろいろ抱えており、これから偉い政治家さんが上手く解決しないと、日本はインフレが進んでいくことは免れないでしょう。

このインフレが問題なのですが、ちょっと深くいくと難しい経済学の話になりますので、単純にいきますね……

つまり、今現在の状況を見てください。

ジュース→自販機のジュースも昔より数十円上がりました。

たばこ→値上がり続けています。

保険料→お年寄りの増加のため値上がり続けるでしょう。

消費税→3%~5%~8%~10%上がり続けています。

このように生活していくための負担が上がり続けている現状にはお気付きのことでしょう。

物価が上がる=インフレーション

ということは人生において、生活費が増加していくにも関わらず、銀行に貯金しているお金は増えない!

これがつまりお金が減る! 価値が下がるということです。

どうですか? 少し見えてきたのではないでしょうか?

この物価が上がるのと比例して、給料が上がったり、銀行金利も上がれば良いのですが、これが今の日本には厳しい現状です。逆に定年退職年齢が引き上げることにともなって給料は抑えられるでしょうし、退職金も抑えられる確率が高いでしょう。

一応そうならないために偉い政治家さんは議論奮闘してくれているのでしょうが、どうなんでしょうね……

とにかく今懸念されている問題が払拭されないまま日本経済が進むと間違いなく、銀行貯金は増えないが、生活必需費は増加する。よってお金の価値は下がるということになるわけです。

だから、これから説明する投資信託等の資産運用が絶対必要になってくるわけです。

投資信託とは

【投資信託とは】

・多数の投資家からお金を集めて、そのお金を運用会社(銀行や証券会社)が金融資産(株や債券等)、不動産等に投資し、その得た利益を投資家に分配還元する仕組みです。

簡単に説明すると、こんな感じです。

これ、私が以前に説明した「お金の増やす考え方」に基づくシステムだと思いませんか?

私はお金を増やすための資金が多ければ多いほど、お金は増やしやすいと説明しました。これはまさにその手法を具現化させたもので、多数の投資から資金を集めるので、その運用資金は莫大な額になるわけです。

しかもその莫大な額を素人ではなく、銀行や証券会社のプロが運用し、利益を還元してくれるのです。ですので、よほど下手をうたない限り失敗の確率は非常に少ないわけです。

また、もう一つのメリットとして、以前に(貯金の危険性)で述べたようなお金の価値(日本円)が下がった場合においてもそのリスクが回避されるということです。

なぜかというと、この投資信託は集めたお金で、世界中の株やお金(ドル等)で運用することができますので、日本円の価値変動に影響を受けないことができるわけです。

ただ、リスクが少ない分リターンもそう多くはありません。

なぜなら、得た利益を還元するのも、出資してくれた多くの投資家に分配するので、個人の取り分もそれなりになってしまうわけです。

反対に損をした時は、その多数の投資家にリスク分散されるというメリットもあります。

まとめ

<メリット>

<デメリット>

投資信託の種類

【投資信託の種類と選択】

投資信託の種類は6000を超えると言われ、様々な種類、形態があります。

<形態>

・契約型投資信託

・会社型投資信託

<投資対象>

・株式

・債券

・不動産

・コモディティ

<投資先地域>

・国内

・海外

<運用方法>

・インデックス運用

・アクティブ運用

<販売方法>

・公募

・私募

<分配方法>

・受取型

・再投資型

・無分配型

<換金方法>

・オープンエンド型

・クローズドエンド型

以上なようなものがあり、これらを組み合わせて様々な投資方法が存在するわけですが……どうぞ、勉強したい方はしてください!笑 インターネットで検索するなり、銀行で聞くなり、勉強できます。知識はあって無駄ではないですからね。

でもね……そもそも投資信託事態、高度な知識が必要なく、プロが運用してくれて、危険性が少なく、確実に利益を得やすいのが醍醐味なわけです。

逆に、そんな高度な知識を時間かけて勉強し、ハイリターンを狙うなら、個人で株式投資やFX等、別の手法を選択した方がいいです。

だから私は投資信託において、完結に何を選択すれば良いか、選択すればよいか断言しますね!

それは投信積立(積立投資)です!

要は積立型の投資信託です。

これは人生100年時代を生き抜くため、老後資金の確保を年金(政府)に頼らず、日本経済の悪化が懸念される中、とても良い方法だと思います。

ですので、私はおすすめします。

まとめ

投信積立とは

【投信積立とは】

字のとおりですが、積立型の投資信託で、毎月自分で決めた一定額を投資信託口座に入れ(自動)、そのお金を運用会社が投資運用しながら積立をしてくれるものです。

〈この手法の特徴〉

・毎月一定額ということ

・長期間継続すればするほど成果が期待できる

という点です。

どういうことか、できるだけ簡潔に説明すると……

投資の基本は安く買って、高く売るです。

しかし、投資はそう簡単ではありません。

短期的に安く仕込んで、高く売るのはプロでも難しいことです。

そこで、この手法の場合長期間にわたり、株価が高い時は多く買うことを避け、安い時はたくさん買うを少しずつ積み重ねていき、取得平均単価を下げて行くのです(安く仕込む)

例えば、あなたが100万円持っていたとして、それを一回に投資したとします。それがしばらく下がり続けると、どんどん損失が拡大し、心理的にも大きなストレスになるはずです。

しかし、100万円を分割して、長期で安い時には多く買って、高い時には少なく買う(もしくは買わない)。を繰り返すことで、目先の上下に左右されることなく投資できるのです。

この手法はドルコスト平均法と呼ばれるもので、もっと知りたい、勉強したい方は是非調べてみてください。

株式投資等の経験があれば理解し易いのですが、経験の無い方はちょっと難しいかもしれませんね。

要するになぜおススメなのかというと、日本は人口減少が著しく、これからの経済発展に不透明感が否めません。しかしながら、世界的には人口増加し続け、文明も発展し続けています。

そうです……

日本はともかく、人類全体は発展し続けているのです。

ということは、世界的な経済は確実に右肩上がりなわけです。

隕石が落ちて、地球が壊れるなど何か人類を脅かす危機がない限り、我々人類は発展を望み成長し続けるのです。(まあ、そもそも、そんな事があったらもうお金どうこうの問題ではないですしね)

この世界経済が右肩上がりなのがミソなのです。

この右肩上がりに目先の上げ下げに左右されることなく、長期で投資するのがこの手法の特徴なのです。

ですので、老後の資金作りにはかなり適した方法といえるでしょう。

まとめとして、投信積立のメリット・デメリットあげておきます。

基本的には投資信託と同じですが、これ特有のものを列挙しておきます。

<メリット>

<デメリット>

投信積立のはじめ方

【投信積立の始め方】

とくに何も難しいことはありません。

ただ、この投信積立の口座を開設して、毎月決まった金額を自動的にその口座に振り込まれるように設定するだけです。

詳細は

銀行や証券会社に行くか、電話するか、ネットからご自身で口座開設してください。

※個別の開設方法はここで言及してもあまり意味がないですからね……

ただし、知識がなく不安な方はやはり窓口でしっかりお話を聞くことをお勧めします。

運用会社の選び方

どの運用会社(銀行、証券会社)が良いの?

そういった迷いがでると思いますので、いくつか運用会社の選ぶポイントを紹介しておきます。

<売買手数料>

それはズバリ! 手数料の安い運用会社です。

窓口に話を聞きに行くと、間違いなく自社の有利性を聞かされるでしょう!

当たり前です。向こうも顧客ゲットに必死なんですから……

結局、取扱いの種類等多少違いはあれど、どれもそう変わりません。

しかし、この手数料は絶対安いところにした方が良いです。

なぜなら長期に渡って頻繁に投資を行う手法なので、この売買手数料が意外に馬鹿にならないからです。

以下が手数料の安い運用会社

・楽天証券

・SBI証券

・マックス証券

<振込手数料>

もう一つ手数料で考慮すべきは毎月口座へ入金するための振込手数料です。

この振込手数料だけを考えるなら同じ証券会社、銀行間での自動引き落としが安くつきます。

例えば、楽天銀行→楽天証券 A銀行→A銀行積立口座

しかし、現実的にはサラリーマンで毎月給料が振り込まれている銀行口座から投信積立の資金を考えている場合、この給料振込銀行で投信積立の口座を作成したほうが、毎月の振込手数料が無料になったり、安くつく場合もあります。

この投信積立は毎月自動的に投信口座へ振り込まれ、気付いた時には増えてるじゃん♪

の仕組みがメリットですので、この毎月自動振り込みの仕組みを作っておくことは非常に重要なのです。

まとめ

NISA口座を開設しよう

上記で各種手数料の話をしましたが、もう一つマイナス面(引けもの)になるものがあります。

それは税金です!

実はこれが最も厄介で、利益に対して20.315%も課税されます。

これは株式投資同様、投信積立も同じです。

稼げば稼ぐほど多くの税金をもっていかれるわけです。

まあ、しかし、これはそういうルールですので仕方ないのですが、正当な節税対策をすることが可能なのです。

それがNISA(ニーサ)です!

要は非課税口座です。

このニーサ口座で購入した金融商品から得た利益は非課税、つまり税金がかからないのです。

こんなお得な制度を利用しない手はありません。

ただし、すでに株式投資等でNISA口座を持っている方は投信積立でもこのNISAを利用したいと思っても残念ながら開設することはできません。

ここでいうNISA口座は「つみたてNISA」といわれるものです。

・新規投資額で毎年40万円が上限で、非課税期間は20年間、最大800万円分の投資で得られる利益が非課税となる仕組みです。

※残念ながらこの非課税枠を超えた分からの投資で得た利益には約20%の通常の税金がかかってきます。

まとめ

金額設定を考える

上記のとおり運用会社を選び、投信積立口座とNISA口座を開設すれば、あとは毎月その口座に振込む金額を設定するだけです。

ただ、この金額設定も資産運用において重要ですので考察していきましょう!

まずは無理のない金額設定が良いでしょう。あくまで生活を圧迫させない余剰資金であることです。

なぜなら、これまでに説明したとおり、この積立投信は長期間運用することでメリットが出てくる仕組みなので、長く継続できる無理のない金額設定が一番です。

次にリスクを意識した金額設定も重要です。

私もこの積立投信はリスクが少なく、投資初心者には特におススメする資産運用ではありますが、あくまで投資にはリスクがあるということを常に忘れてはいけません。

そこで一例をあげると……

あなたは月3万円の余剰資金があるとします。

このようにいくらかは銀行口座に預金してリスク回避を考慮するべきです。

もちろん前に示したように銀行預金も絶対ではありませんが、要は一つのものを信じ切らないのが資産運用の考え方として大切です。世の中に絶対のものは存在しませんから、常にリスク分散の考えは持っておく必要があります。

その上で、積極型、中立型、消極型、どれを選択するかはあなたの自由です。

逆に、将来必要な金額を決めて逆算して毎月の金額設定をするのも一つでしょう。

投信積立と貯金の比較

【投信積立と貯金の比較】

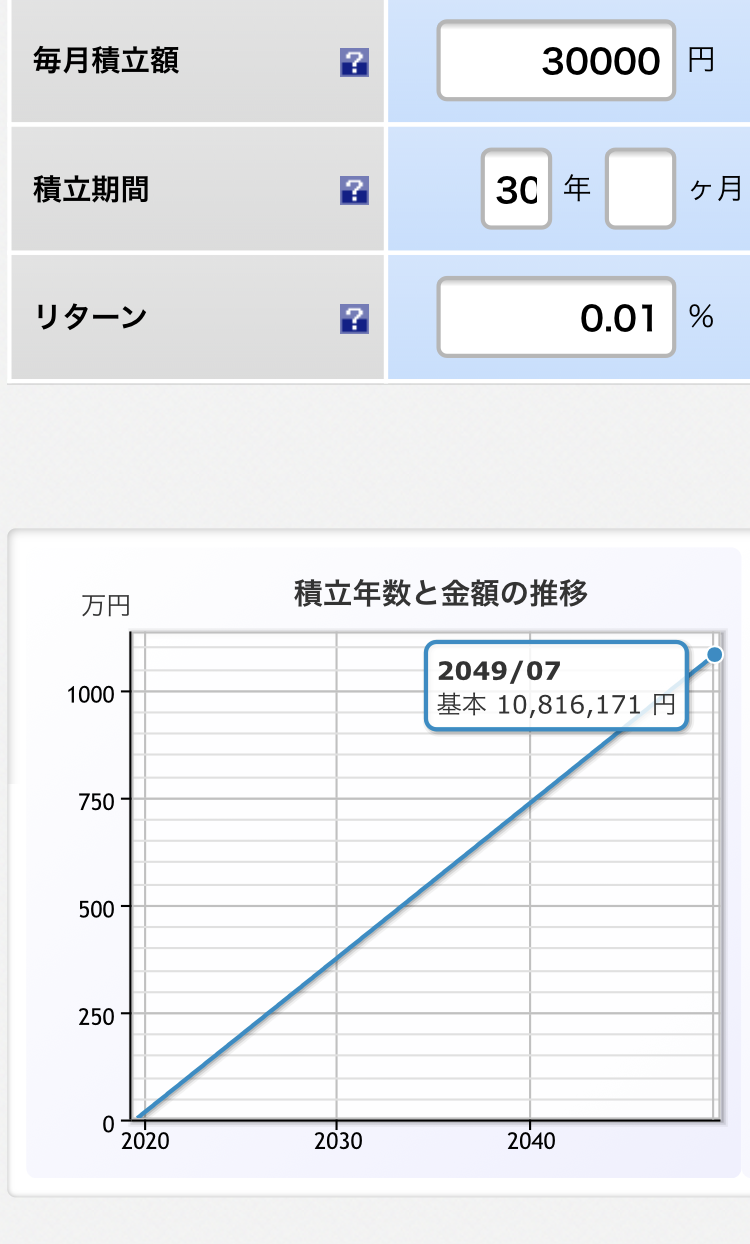

最後に、同じ期間決まった額を貯金した場合と投信積立をした場合を比較してその有益性を見ていきましょう!

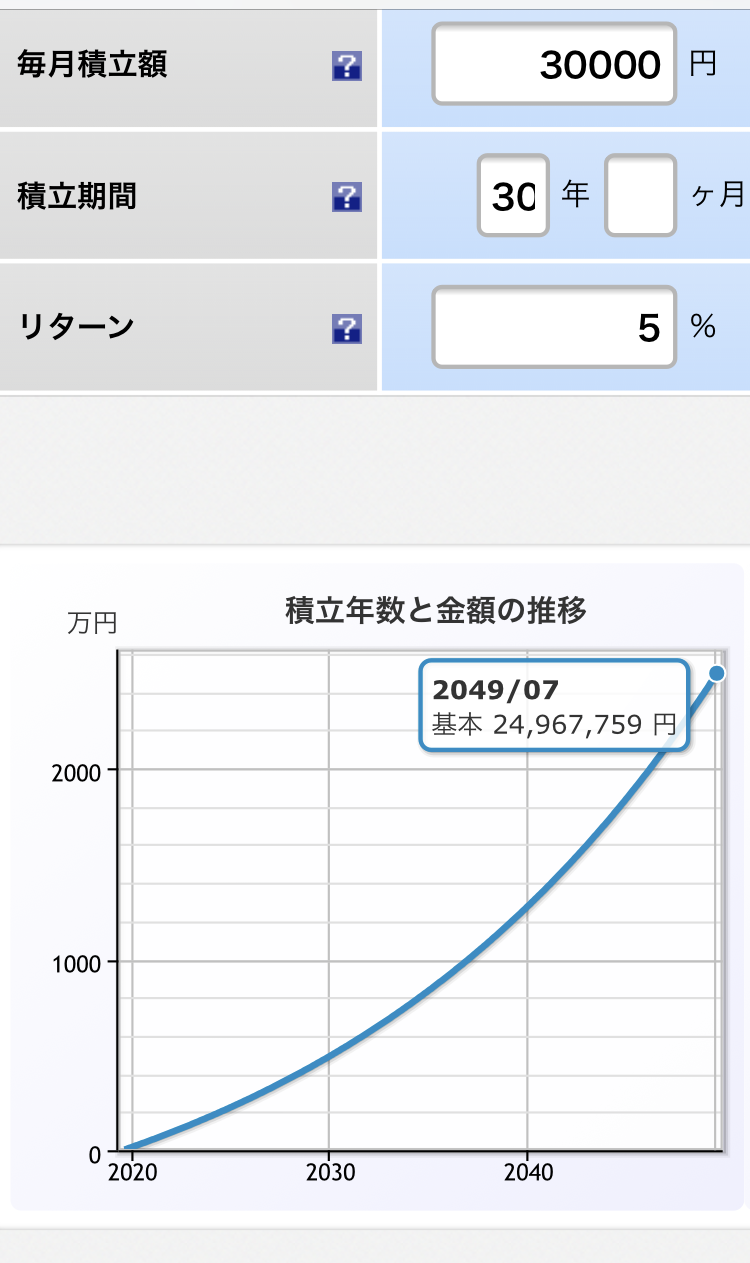

できるだけ現実的に考え、毎月の積立金額を3万円、積立期間を30年に設定し、比較しましょう。

<普通に銀行預金した場合>

利回り(年利)を一般的な0.01%で計算します。

その結果が下記表のとおりです。

<投信積立の場合>

利回り(年利)は始める時期や銘柄選択で何とも言い難いのですが、過去実績に基づいて一般的には3%~7%と言われています。

今回控えめに見積もって5%で計算します。

その結果が下記表のとおりです。

どうでしょうか? この比較差に驚かれたのではないでしょうか? ただ銀行に貯金するだけではもったいないと思いになることでしょう。

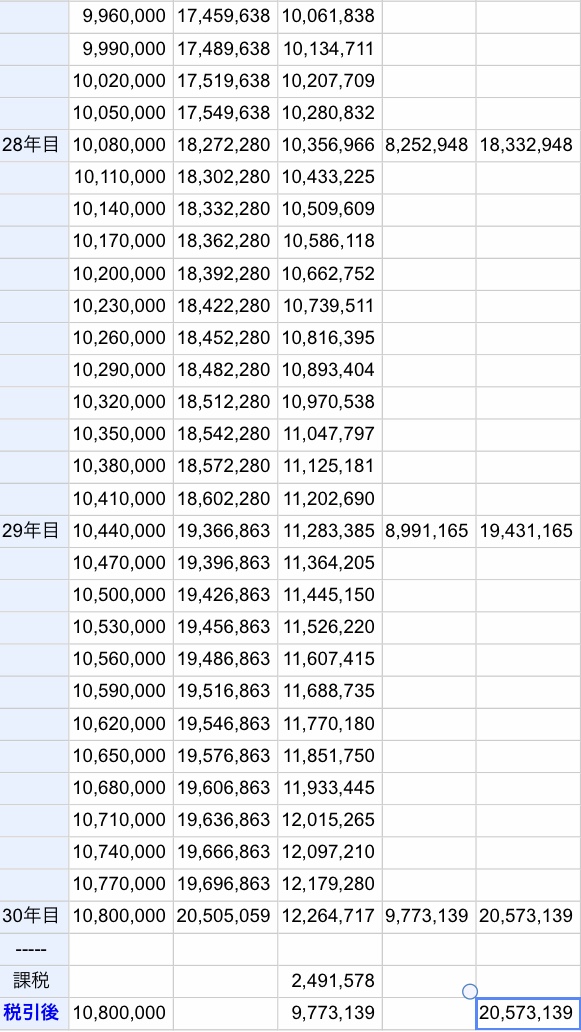

が! しかし、この計算には大きな落とし穴があります。

ネットで「投信シミュレーション」や「積立シミュレーション」と検索すると、先ほどの様に積立額、期間、利回りを入力して、自動計算してくれるサイトが多々出てきます。しかし、ほとんどの場合、この計算に重要なことが欠落しています。

それは税金です!

以前説明したとおり、投信積立においても株式投資同様、利益に対して約20%の税金がかかります。この大きな引けものが計上されているのと、いないのでは大きく計算が変わってきます。

実際、将来本当に手にできる金額を計算できないと意味がないですからね……

そこで、上記と同じ条件で税金を計算したものがこちらです↓↓↓

実際に将来手に入る金額は20,573,139円となります。

どうですか?

さすがに税引後になると、金額がかなり下がって落ち込む方もいらっしゃいますかね……

しかし、それでも普通に貯金するだけと比較すると有益性は確実なものと言えます。

ただ、最後にもう一つ計算が追加される場合があります。

それが以前にもお話した「NISA口座」です。

このNISA口座で運用した場合

新規投資額で毎年40万円が上限で、非課税期間は20年間、最大800万円分の投資で得られる利益が非課税となるわけです。

ですので、この例の場合ですと、かなりの減税が見込まれますので、先ほどの税引後の金額より大幅アップとなりますね(よかった♪)

結果として、この手法を使うと2000万円~2500万円の資産形成できると予想できます。ただ同じ金額を毎月貯金しても1000万円です。2倍以上ですよ!

どうだったでしょうか?

いずれにしてもこの投信積立は普通に貯金するよりもかなり有益であることがお分かり頂けたでしょうか?

そこまで勉強しなくても将来大きな資産を得られる手法ですので、是非活用してもらえたらと思います。

お互い頑張って、若い世代も資産形成していきましょう♪

ご拝読頂きまして、ありがとうございました。

コメント